业界流传一句话:“技术创造时代”。当下AMOLED、LTPS-LCD、IGZO-LCD是面板业者的竞争重点,尤其是AMOLED及IGZO,更是未来在市场上胜出的决定关键。

目前,全球已经有100多家的研究单位和企业投入到OLED的研发和生产中去,包括全球显示业巨头,如三星、LG、索尼等公司。OLED由于已有LCD在前,开始发展并不很顺利,原先PMOLED(无源矩阵OLED)仅主要用于手机副屏、汽车、工业应用及其他市场。

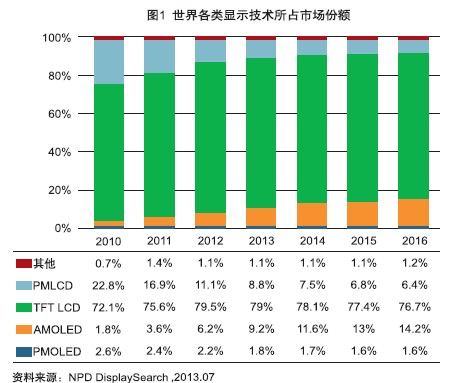

自从2010年三星发布了首个AMOLED(有源矩阵OLED)智能手机Galaxy S开始,AMOLED才重见天光,有力地推动了OLED在中小(9英寸以下)显示市场的应用,攻掠原由LCD主导的市场,前景看好。据市调公司NPD DisplaySearch公司最新报告,2012年AMOLED拥有中小型显示面板市场出货份额的6.2%,并将于2016年翻一番多达到14.2%, 同期PMOLED的份额则将从2.2%下降到1.6%(图1)。

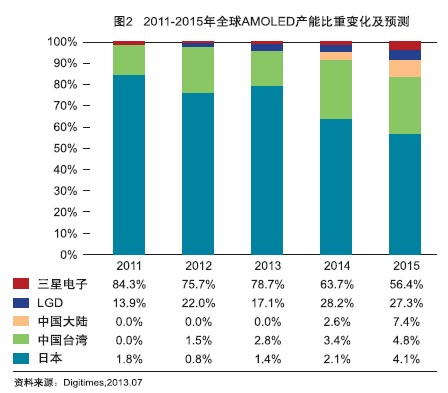

据市场调查机构DIGITIMES Research预估,2015年全球AMOLED面板产能将达1147万平方米,较2012年增加327%,主要牵动供给面成长的动力仍是韩国厂商,着 重的应用为智能手机以及电视应用。韩过厂商在AMOLED产能的全球占有率,2012年为97.7%,预估2015年韩国厂商仍可维持83.7%的高比 重,主要原因是三星旗下的三星显示器及乐金显示器均持续地扩大其AMOLED面板产能,包括扩大既有的5.5代OLED生产线产能,并可能新增6代、8代 生产线产能。国内厂商无论是在TFT-LCD或是AMOLED面板产能的扩增上,态度及企图心均较台湾及日本厂商积极,预估在2015年时国内地区 AMOLED产能比重可望提高至7.4%,成为全世界第二大AMOLED产能所在地。(如图2)

至于台湾和日本面板厂仍在技术开发阶段,扩产动作也相对保守,预估在未来几年产能市占率仅维持在5%以下。

AMOLED面板需求强烈

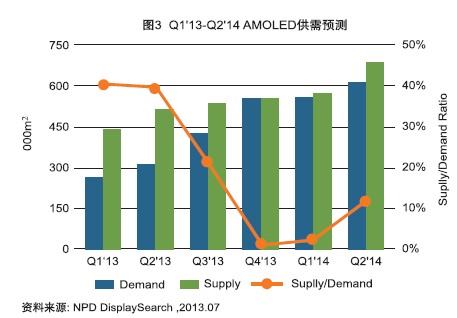

快速发展的智能手机市场成为2013年FPD产业成长的重要驱动力之一。其中AMOLED手机面板出货预计从去年的1.34亿片上升到今年的 2.17亿片,加上手机屏幕尺寸增大,预计AMOLED面板需求将从2013年第一季的26.3万平方米提高到2014年第一季的55.7万平方米。

据NPD DisplaySearch季度面板供需和支出报告指出,2013年下半年AMOLED面板供应将较为紧张,第四季度供需比将仅有1%,这意味着可能出现 供应短缺。目前,三星显示生产了绝大多数AMOLED面板,主要应用于智能手机。最近推出的Galaxy S4为5英寸全高清AMOLED显示屏,三星将必须全面开启最大产能以满足市场需求。随着供需比急剧缩小,三星今年重点扩大A2 5.5代线生产能力。此外,三星也可能加快开启另一条新的AMOLED产线。(如图3)

图3、Q1'13-Q2'14 AMOLED供需预测 (单位:000m2)Source: NPD DisplaySearch ,2013.07

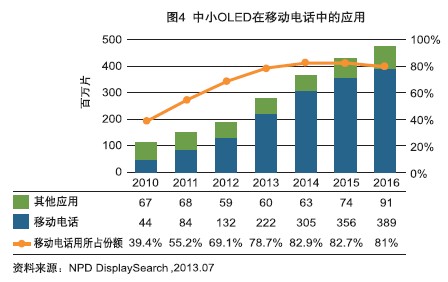

智能手机显然是持续牵引AMOLED市场前进的火车头,去年全球手机用OLED共1.32亿片,占整体中小尺寸显示屏市场的69%,预期2016年将增长到3.89亿片,提升到81%的市场份额,期间出货量的年均增长率达31%(图4)。

除了智能手机,针对当前大热平板电脑等中尺寸的移动终端市场,三星正计划在其更多的平板电脑中采用AMOLED面板。并打算扩展AMOLED面板业 务的同时,除了扩大现有的5.5代线产能外,三星还计划投建一个规模更大的6.5代(1500x1800毫米)AMOLED面板生产线。计划中的新产线很 有可能将位于韩国南部的忠清道省。如果中尺寸面板市场形势一直大好,三星将有可能计划付诸实施。

此外,在AMOLED电视面板市场也是韩企三星和LGD一直追求的市场,目前,超大英寸AMOLED 电视发展并不顺利,韩国仅有2条8代OLED生产线,都尚处于试验阶段,成品率很低,导致产品售价昂贵异常,预计55英寸OLED电视初始售价高达近万美 元。据NPD DisplaySearch研究显示,即使新近推出的AMOLED TV,其生产成本仍比LCD TV要高出10倍之多,预计要经过很长一段时间才有可能达到相近的水平。随着生产技术趋于成熟,目前只有4英寸等所谓小尺寸AMOLED面板与类似尺寸 LCD面板的成本价差,已经降到了1.3倍以下。

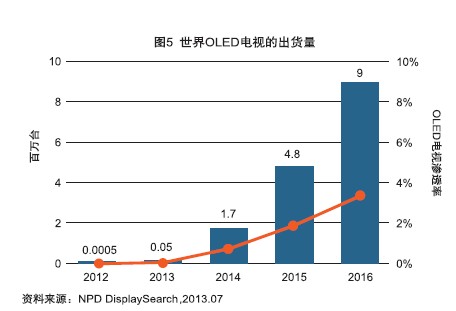

与此同时,中国大陆、中国台湾、日本还都正研发提升LCD电视品质的大尺寸4K×2K LCD电视来与之抗衡。据市调公司NPD DisplaySearch发表的数据称,2013年AMOLEDTV将维持很低的水平,估计是5万台左右。据预期,除三星和LG的继续努力下,又有中国 海峡两岸和日本在大尺寸AMOLED面板方面相继跟进,2014年后可望开始AMOLED电视面板大量生产,出货量有可能突破百万大关达170万 台,2016年许能达到900万台,占平板电视市场渗透率的3%强(图5)。

AMOLED面板市场竞争激烈

在AMOLED面板领域,目前韩企占据绝对的优势。韩国面板企业已经率先进入大尺寸OLED领域。拥有小尺寸OLED技术的三星SMD今年第一季度为三星电子带来的营业利润贡献达到了4000亿韩元,且营业利润率达到17%,远高于三星的其他面板企业。

韩企三星认定OLED是“Next display”,并强化优势,技术大幅超越竞争对手,可谓一骑绝尘。其他竞争对手显然并不甘心落后,索尼和松下签署协议共同研发用于电视和大尺寸显示设 备的下一代OLED面板和模组,希望今开发出量产技术。索尼、东芝和日立联合成立日本显示器公司联手开发OLED;松下计划投入200-300亿日元,建 立第5-6代OLED面板试产线。一直标榜“液晶夏普”的夏普公司,改弦易辙,不久前在发布会上公开了它研发的OLED面板,受到业界关注。

中国台湾投入AMOLED研发与量产时间,几乎与韩国三星同时起步,可惜没有坚持发展下去。对于二进二出OLED产业的台湾厂商, 专家估计目前技术已落后韩国约3~4年,包括奇晶、TMD、友达、群创等厂商正都在加快OLED技术开发生产的脚步。此外,台湾厂商还与日企展开合作,如 友达与日本出光兴产株式会社缔结OLED策略联盟;友达与索尼合作量产有机EL电视等。

从历史看,中国大陆开发OLED不算晚。然而,从整体来看,中国OLED的技术积累还并不充分,很难单独实现产业化,联台不失为明智之举。正如维信 诺公司总裁陈耀南所说:“现在最关键的是速度。” 他特别指出,AMOLED正处在产业化初期,处于高风险、高投入的阶段,要实现尽快产业化的目标,还需要国家在政策层面进行引导,并结合产业布局,给予有 针对性的重点支持。

CRT时代,我国显示行业被国外企业牵着鼻子走了几十年,LCD时代仍然扮演着追赶者的角色。全球都紧盯着OLED,正奋力抢占OLED高地,OLED也为中国显示产业提供了良好的发展机遇,中国是全球具有最大潜力的OLED应用市场,但愿不要一而再地错失机会。

国内AMOLED产业现状

据了解,国内的AMOLED产线,主要为信阳激蓝、上海天马、上海和辉、佛山彩虹为4.5代线;厦门天马、京东方以及昆山国显为5.5代线;京东方 在合肥和重庆以及华星光电即将新建的8.5代TFT-LCD面板产线兼顾的AMOLED面板产线。这为应对未来AMOLED面板市场而改造原有TFT- LCD面板线埋下了伏笔。不仅如此,中国官方高层也对AMOLED产业发展高度重视,从中央到地方政府都是如此。中国光学光电子行业协会液晶分会胡春明表 示:“除了中央政府大力推动OLED产业,甚至连地方政府也一同加入。”

胡春明进一步表示,广东地方政府积极扶持相关产业发展,初步完成AMOLED产业聚集;而四川则是以AMOLED产业园区为核心,助力推动产业发展;而江苏政府则是以AMOLED产业联盟为契机,大力推动OLED照明产业化。(图5)

国内AMOLED面板产线投资步伐加快

国内AMOLED产业破局有难度

从全球在OLED领域投资重点比较来看,韩国投资方向主要集中在跨越高世代面板线以及全产业链上,投资主体逐渐从面板企业为主转变为以政府研发专案 为主的多元模式。不仅如此,韩国投资规模持续上升,且政府投资介入程度很深,主要集中技术研发与产业链建设。至于日本,则与韩国不同,集中在中小尺寸,并 细分市场、材料装备。投资主体主要是面板企业,但投资规模比较小,且政府涉入不深,但已开始向韩国学习。而中国台湾部份,投资方向尚局限于面板产线,投资 规模比较小,不过政府投资开始介入,但程度不深且方向是产业链整合而非技术研发。至于中国大陆,目前投资方向主要以面板产线为主,较难形成优势的全产业 链,且投资主体又与日韩台比较相对分散,投资规模虽然比日本与台湾大,却与韩国相差甚远,相对的,技术研发投入明显不足。”

可见,中国大陆市场虽然潜在需求庞大,但仍必须等待产业化技术取得一定突破,以及两岸产业合作之后,才能得以在激烈的市场竞争中破局,形成规模。目 前京东方在建拟建产线3条,全部相容AMOLED面板。而天马其中一条4.5代线完成AMOLED改造,在建一条5.5代线相容LTPS与AMOLED。 至于维信诺则已建立完整的OLED产业化体系。彩虹则是建两条AMOLED面板产线,目前厂房建设已完成,技术方案也准备完毕;虹视则在目前PMOLED 基础上研发AMOLED。而TCL工研院则是在OLED显示与材料方面开始初步布局。

目前,AMOLED市场规模依旧持续成长,然而产业相关技术以及竞争都相当激烈,对上游(原材料、设备)以及下游(整机)的依赖性也很强,因此机遇与挑战仍是并存的阶段,国内AMOLED产业要破局仍存在一定困难。

大陆AMOLED扩产动作积极

虽然中国大陆在AMOLED产业破局有难度,但企业间积极合作,OLED技术进步提速。据DIGITIMES Research 资深分析师兼副主任黄铭章指出,大陆厂商无论是在薄膜电晶体液晶显示器(TFT-LCD)或是AMOLED面板产能的扩增上,态度及企图心均较台湾及日本 厂商积极。基于中国大陆的面板厂商,有望在2015年获得7.4%的AMOLED产能份额。预计到2015年,AMOLED产能的53%,将用于中小尺寸 应用产品。

目前,OLED产业化速度加快,我国企业上下游协作,合力推动技术进步,为中国OLED产业在起跑线上的竞争做足准备。

当前,全球OLED产业尚未成熟,相关多种技术路线并行发展,尚未明确,同时有机发光材料、驱动基板等关键环节仍存在不足,OLED大规模产业化时 间的到来仍有不确定性。国内包括清华维信诺、汕尾信利、上海天马、佛山彩虹等多家企业从事小尺寸OLED的研发和生产;京东方、华星光电、创维等在 OLED领域也有所布局。创维集团总裁杨东文认为,国产企业有望在OLED产业上进一步缩小与海外企业的差距。他表示,OLED作为下一代显示技术的发展 方向已基本确定,但从目前的技术成熟度来判断,近3年要产生与液晶面板的竞争力仍不现实。并且国产企业只有介入液晶面板线之后,才能谈到OLED生产线的 突破。同时他也提醒,国内现在的OLED投资也很热,但如果主体过多,就会导致资源分散,建议是国家要加强这块的规划,让投资主体、人才和资金都能相对集 中一些,才能产生更强的实力。

虽然我国消费市场巨大,国内OLED产业研发已具备了一定基础,在全球OLED产业尚未规模化生产前,我国拥有较大的发展潜力和市场机遇。但与发达 国家相比,我国在基础研究、核心材料、关键设备、行业标准、知识产权、技术研发和创新能力等方面均较为薄弱,缺乏上下游产业的协调配合和资本雄厚的国际化 大企业,因此,我国OLED产业发展也面临着十分严峻的挑战。当前,我国大陆OLED产业正处于发展初期,上海天马、京东方、维信诺、四川虹视、彩虹集 团、广东中显、东莞宏威、北方奥雷德等本土知名企业适时切入,加快关键核心技术研发,推进OLED生产线建设。在全球OLED产业尚未规模化生产前,努力 缩短与国外先进水平的差距,才能在即将到来的AMOLEDM面板量产化之前拥有较大的市场话语权。

国内AMOLED产业发展的应对策略

中国大陆应加紧技术研发和产业布局,抢占AMOLED显示产业竞争制高点,重点鼓励基础研发和成果的产业化转移,集聚政产学研等各种社会资源,解决我国OLED产业的关键产品和工艺技术瓶颈,建立完全自主创新的知识产权体系,提升我国OLED产业的全球技术竞争力。

主要方向包括鼓励产业核心技术、关键原材料、元器件以及设备的研发;鼓励技术成果转让,以政府投资、担保借贷、搭建公共服务平台等方式为企业的技术 转化提供便利;政府通过财政补贴等方式鼓励人才培养和引进,学习和借鉴日韩及台湾的先进经验和发展模式,实现我国OLED产业的快速发展。

政府对整个OLED产业的引导是必要的环节之一,建立社会资本参与的资金支撑体系,在政府行政体制允许的范围内,采用各种可能的方式支持产业的发展,具体细节上如减息贷款、税收优惠、政府直投方式支持产业发展、吸引外资以及积极鼓励民间资本进入OLED产业。

最后,政府注重产业链配套与协作,共同提高市场竞争力。OLED产业涉及原材料、设备、器件、面板及终端电子产品等多个产业链。对于国内刚起步的企 业而言,必须加强与上游原料供应商、下游产品应用客户的通力合作,甚至可不妨采取相互参股,达成策略联盟关系,形成稳定良好的合作关系。通过与上下游厂商 结成策略联盟,实现某些设备、技术、人员等关键资源的共享互用,既提高成本的经济性与资源的利用率,又可加快产品从研发设计至生产销售的顺利转化。通过产 业链配套与协作等策略联盟关系,共同提高联盟内部产品的市场竞争力,乃至国内OLED产业的国际竞争力。